来源:二哥税税念(公众号) 发布人:学林网 发稿日期:2022-03-20

读者:二哥,网红、明星工作室(个人独资),商演合同、直播收入也以工作室名义签订,这样的话,取得收入应该是经营收入而非劳务所得吧?

二哥:如果这样都不能算,那成立工作室(个独)干嘛呢?和个人有啥区别,还不如以个人名义干活呢?

读者:既然算是经营收入,那为什么税务局稽查又说个独的工作室又不能按经营所得算呢?感觉经营所得和劳务报酬所得要清楚界定有点难度。

二哥:哪个给你说的个独不能按经营所得?

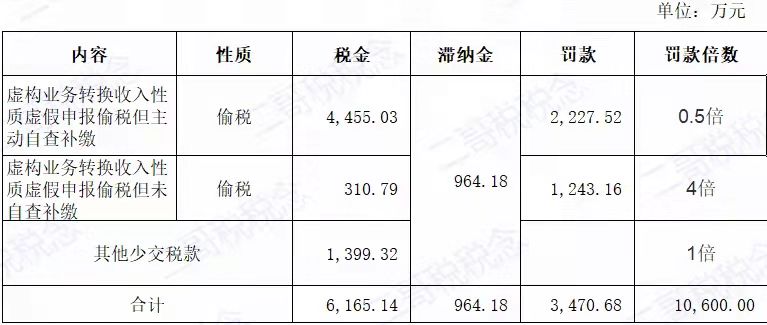

读者:税务局不是说了嘛,转换收入性质偷税,邓伦在2019年至2020年期间,通过虚构业务转换收入性质进行虚假申报,偷逃个人所得税4765.82万元,其他少缴个人所得税1399.32万元。

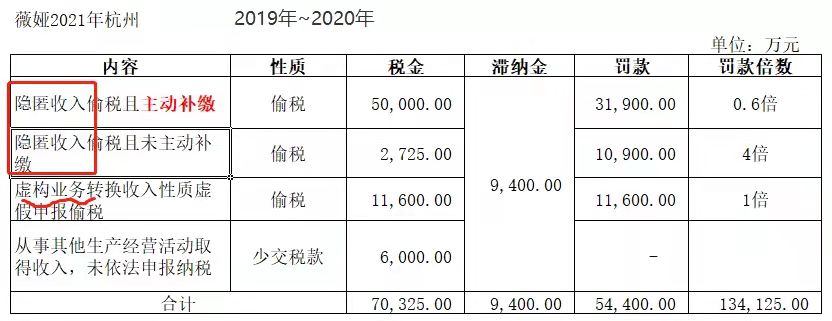

之前的薇娅、雪梨、林珊珊税务局也是这样披露的。

朱宸慧、林珊珊在2019年至2020年期间,通过在上海、广西、江西等地设立个人独资企业,虚构业务将其取得的个人工资薪金和劳务报酬所得转变为个人独资企业的经营所得,偷逃个人所得税。

黄薇在2019年至2020年期间,通过隐匿个人收入、虚构业务转换收入性质虚假申报等方式偷逃税款6.43亿元,其他少缴税款0.6亿元。

你看嘛,二哥,这里说了设立个人独资企业,转换收入性质,不就是说个人独资企业不能按经营所得交税嘛?

二哥:人家税务局说的是,设立个人独资企业,虚构业务转换收入性质,你看通告直接把虚构业务字眼忽略了,理解成设立个人独资企业转换业务性质,最后推导出个人独资企业投资人不能按经营所得计税,这样理解肯定不行啊。

读者: 那意思是个人独资企业投资人还是可以按经营所得纳税,只是说业务要真实嘛。

二哥:当然,个人独资企业投资人按经营所得纳税是税收法定,个人所得税法实施条例规定,个体工商户经营者从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人【自然人合伙人】来源于境内注册的个人独资企业、合伙企业生产、经营的所得。

读者:那我是不是可以理解,只要业务真实的情况下,别人网红通过个人独资企业取得收入然后按经营所得纳税,就不算偷税?

二哥:当然可以这里理解啊,比如老王是一个财税老师,每次出去培训都要给人开发票,别人也要按劳务报酬代扣个税,但是老王有助理,有办公费用,如果每次的收入都按劳务报酬交税,其助理工资,办公差旅费用就无法扣除,实际有点亏,老王最终还是选择成立个人独资企业,以个人独资名义对外经营,然后各种经营成本计入独资企业账务,最后算出应纳税所得额按经营所得交税。

读者:那这些明星、网红难道不知道这些?不知道把流程规划好,也按照老王这种模式来经营,不就没事了嘛,没明白为什么会去虚构业务?

二哥:呵呵,因为按老王这个模式的话,税其实也少交不了多少,就算把劳务报酬通过注册个独转换为经营所得,也节约不到多少税,国家在制定税法时候其实已经把各种情况税负考虑过的,肯定不会说通过选择不同方式经营纳税会产生很大的税负差异,这样不利于税收公平。

读者:这句话什么意思呢?

二哥:也就是你网红选择个人独资企业经营的话按经营所得交税,或者按劳务报酬算下来,实际上税收是相差不大的。

比如一个小网红,一年收入2500万(含增值税),这里暂不考虑经营成本(实际上网红直播经营成本相当于收入比例也不高),各种附加扣除忽略不计(对网红的收入扣除都是毛毛雨),那么经营所得算下来个税如图:

同样的收入,如果按劳务报酬算,结果如图:

差别真的不大的,虽然劳务报酬最高45%,但是可以扣20%减除费用,实际最终结果和经营所得基本不会有太大税负差。

读者:那这些网红明星还干嘛虚构业务啊,何必多次一举呢?难道虚构业务转变收入性质没见到少交税了啊?

二哥:肯定是可以少交,不然费那功夫干嘛呢?

读者:怎么通过虚构业务少交税呢?是直接隐藏不报收入吗?

二哥:肯定不是,如果是隐藏不报,税务局披露肯定说是隐匿收入,而不是转换收入性质。

比如薇娅,有些是虚构业务,有些是直接隐匿收入,性质不同的。

读者:那转换收入性质怎么少交税了呢?前面你不说说了经营所得和劳务报酬税负差不多,费劲转换一下,也不会少交多少呢?

二哥:其实这里主要依托一个重要环节,就是税收洼地。

读者:税收洼地是什么?

二哥:就是为鼓励和吸引外来投资者到当地经济开发区投资兴业,加块区域发展,做强主导产业、培育壮大当地新兴产业链条,根据国家法律和当地情况制定的优惠政策。

比如,你在洼地成立公司经营, 增值可以享受到地方留存50%的80%-85%进行返还给企业,企业可以享受到地方留存40%的80%-85%进行返还给企业。

又比如你在外地成立个人独资企业,经营一段时间后既可以享受到经营所得按照10%进行核定应纳税所得额进行征收。

这个就厉害了,如果按收入的10%核定应纳税所得额,按文章前面的案例,一年收入2500万(含增值税)最后算下来个税只有80多万了,税负降低到了3%多。你说恐怖不恐怖?

现在你还觉得转变收入性质不会少交税了吗?

读者:也就是说网红虚构业务转变收入性质是为了套上核定征收的政策?

二哥:肯定是,否则转换收入性质带不来税收的实质性大幅度降低。只有虚构业务把劳务报酬等转换成经营所得,同时经营所得核定征收才可能少交税这么多税。不然我想不到为什么转换收入性质后会少交这么多税。

读者:那网红为什么要虚构业务呢?直接做成真实业务去洼地享受核定不就行了?

二哥:这个我哪里知道,税务局也没披露细节,只说了虚构业务的这个结果事实,至于如何虚构的,交易模式是怎么样的?资金、票据如何流转的,税务局是如何判断成虚构业务的,这些都不清楚,没法讨论呢。

读者:那二哥觉得可能是怎么回事呢?难道这些网红没有事前筹划?做成真实业务?怎么就判断成虚构了呢?

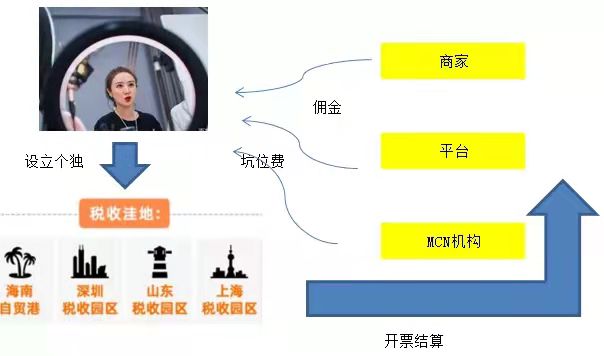

二哥:只能大概揣测一下,不一定对,比如这个事情本身是一个事后筹划,业务先已经开展了,洼地的个独后面才加入到这个环节来的,仅仅成为开票的工具,仅仅用来走账逃税安排。

而平时业务该怎么开展就怎么开展,主播可能是以个人名义直播,也可能是挂在某个公司下直播,然后到了结算期了,就用自己的个独给公司或者平台开发票,以极少的税金套回直播收益。

这种情况下,这个个独的业务实质上就是虚构的,目的仅仅是为了把其他性质的所得通过个独转换一下。

读者:这样难道不可以吗?发票个独开出来,个独签合同同时收钱缴纳个税,流程上没问题啊,资金、发票、合同给我都可以做出来啊,怎么就是虚构呢?

二哥:形式上可能没问题,但是经不住查啊,实质课税原则,看似说的通,那都是表明现象,实质上你根本没有实质经营,洼地的个独没什么实质内容啊,仅仅是空转一圈,达到转换收入性质的目的。

读者:有点牵强啊,什么叫实质经营,网络直播又不同于货物销售,非要有货物流转才真实,难道我非要去注册地搞个直播场所才叫实质经营?现在网络直播本来就不是固定经营地址,都是通过互联网经营,公司在一个地方,我在全国各地直播也没毛病吧,这就不是实质经营了?

二哥:只能这样去理解啊,否则如果别人在洼地有办公场所,人员,管理机构都在当地,网红也在当地直播,我也想不到怎么判断别人是虚构业务了。在没有更多资料前提下,我们也只能猜测它是没有实质性在当地经营构成虚构行为的了。

还有就是别忘记了,个人所得税还有反避税措施。个人实施其他不具有合理商业目的的安排而获取不当税收利益。税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。你各地成立那么多个独,目的是什么,有合理的商业目的,还是仅仅以少交税款为目的,这个再明显不过了吧。

网红都喜欢往杭州、上海这些大城市去直播,配套好,供应链完善,没有合理商业目的跑到偏远的洼地去经营的理由啊,目的不纯,就很难做到知行合一,表现和实质就很难契合,漏洞可能很多。

读者:难道二哥你说这些那这些网红就不明白?就算他们不知道,他们不会请专家指点?

二哥:这个就不知道了,税务局也没披露其详细交易流程,只是说了一个虚构,你让我想,我大概也只能从这个角度想一下了,至于你说有没有高人指点,我想应该是有的,至于为什么还要这样干,我想可能是有时候政策的东西不是非黑即白,有些灰色地带,今天阳光没进来可能没事,明天阳光照进来了可能就有事了。

有些人可能灰色地带站的太久了,总觉得这是光明的地方,或者说就是站在灰色地带想看看阳光是否能照到自己罢了,既然这样,那又有啥办法呢?

读者:我好像有那么点懂了,二哥。

二哥:呵呵,我也是瞎猜的,毕竟信息有限。

12月26日19:30-21:00

12月11日19:30-21:00

12月05日19:30-21:00